时光退回至2019年7月22日,科创板开市。首批上市的25只股票一度均实现翻倍,其中安集科技(356.010, -4.99, -1.38%)更是盘中涨超520%。投资者对科创板的关注度未曾降低,时隔近一年,科创板又将迎来一个新的历史时刻。

上海证券交易所和中证指数有限公司于近日发布公告称,即将推出科创50指数。7月22日,该指数会在收盘后发布历史行情,并在7月23日正式发布实时行情。

这不仅仅是一个新发指数那么简单,科创50指数更大的意义在于,资金规模不达科创板投资门槛的投资者也将拥有参与的机会。随着指数的诞生,挂钩的ETF产品也将推向市场。

科创板ETF对于普通投资者而言是一个良好的投资机会,而对于基金公司来说,这也是一个极佳的赛道。券商中国记者了解到,数家头部基金公司正在密切跟进科创50指数的授权,争取在科创50指数赛道抢发新品。

首次将科创板股票纳入上证综指

此外,上交所公告称,上海证券交易所与中证指数有限公司决定自7月22日起修订上证综合指数(2979.5505, 8.93, 0.30%)的编制方案。主要修订内容包括:

一、指数样本被实施风险警示的,从被实施风险警示措施次月的第二个星期五的下一交易日起将其从指数样本中剔除。被撤销风险警示措施的证券,从被撤销风险警示措施次月的第二个星期五的下一交易日起将其计入指数。

二、日均总市值排名在沪市前10位的新上市证券,于上市满三个月后计入指数,其他新上市证券于上市满一年后计入指数。

三、上海证券交易所上市的红筹企业发行的存托凭证、科创板上市证券将依据修订后的编制方案计入上证综合指数。

富国基金ETF投资总监王乐乐表示,上证综指十年不涨的主要原因在于,上证指数是一支“纳新但不吐故”的指数。由于指数编制的方法,使得指数表现并没有充分反应出中国经济增长的实际情况。

“首先,新股的不断纳入,使得A股更多体现为市值的不断上涨而不是上证指数点位的攀升;其次,A股市场是一个散户化特征显著的市场,存在明显的‘新股效应’。新股上市之初往往价格偏高、估值较高,一旦新股纳入到上证综指当中,随着新股变成老股,其估值可能会逐渐回归到行业平均,从而对上证综指产生一定程度的拖累。由于上证综指的成分股涵盖了上海证券交易所上市的全部股票组成,其中包括某些亏损的ST股票、*ST股票以及流动性不佳的股票,这也对上证综指产生一定的影响。此外,上证综指的成分股中存在一些B股,由于B股目前整体成交活跃度较低,这也影响了上证综指的表现。”

王乐乐认为,未来上证综指是否可以采用调整成分股的方式来提升指数的代表性,比如:剔除一些亏损股票、流动性不佳的股票、财务造假的股票等,并将科创板股票纳入到上证综指当中。

主动投资 or 被动投资?

随着未来科创板50ETF的问世,投资者将拥有主动投资 or 被动投资的选择权。而目前,市场上仅有科创主题基金供投资者,这类基金虽然在投资范围中规定投资于科技创新主题相关的证券资产的比例不低于非现金基金资产的80%,但并不严格要求投资于科创板的股票。

根据Wind数据显示,已成立的科创主题基金共有29只,于2019年成立的共有如下9只。整体来看,去年成立的科创主题自成立以来均取得正回报。其中,南方科技创新基金自成立以来回报高达97.02%,位居第一;易方达科技创新基金自成立以来累计获得回报89.67%,排在第二;华夏科技创新基金自成立以来获得回报80.90%,排在第三。

而根据2020年1季报披露的重仓股情况来看,这些科创主题基金的第一大重仓股均不是科创板的股票,如南方科技创新的第一大重仓股闻泰科技(126.190, 0.28, 0.22%),即属于上证板块。

不过,就在5月份,真正的科创板主动偏股型基金也已上报审批。

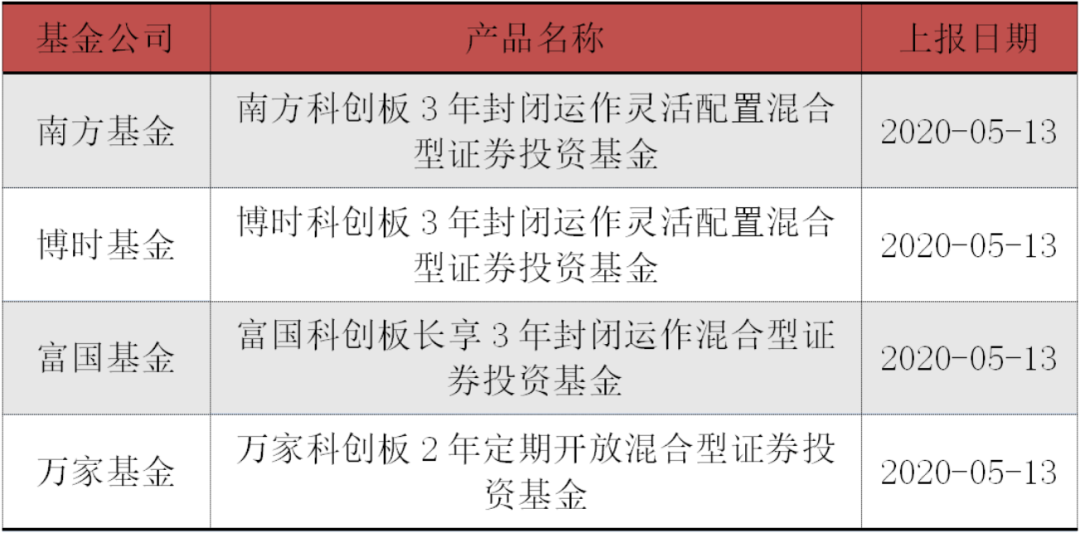

5月13日,证监会官网显示,南方、博时、富国及万家4家基金公司上报了一批科创板封闭运作基金。此次的4只产品均直接以“科创板”命名,此类基金大概率会将科创板作为主要投资方向,并给予较大的仓位占比。

未来,想要专注于科创板的投资者将可以按照个人需求,选择参与科创板50ETF或者科创板基金。

复盘创业板指与创业板ETF

复盘一下创业板指数与创业板ETF的历史进程或许会对此次科创50指数与科创50ETF有所参考。

2009年10月30日,中国创业板正式上市。2010年6月1日,深圳证券交易所正式编制和发布创业板指数。6月1日到6月11日,10天的时间,创业板指从1000点冲到了1100多点,上涨超过10%。而后,便开始了回撤。7月2日,创业板指一度跌至832点,成为阶段性低点。后又探底回升,2010年12月20日,创业板冲上阶段性高位1239点。

而创业板ETF的成立时间,则是在创业板指问世的一年之后。最早成立的创业板ETF是博时基金旗下的博时创业板ETF,成立于2011年6月10日。而目前规模最大的创业板ETF则是易方达创业板ETF,成立于2011年9月20日。仅从名称上来看,易方达的创业板ETF显然更具优势。而根据Wind数据显示,截至6月24日,博时创业板ETF的规模为1.37亿,6月24日单日成交额为733.73万;易方达创业板ETF的规模为180.17亿,6月24日单日成交额为6.45亿。

回顾历史行情,2011年下半年是创业板下跌中继的时间段。创业板指自2010年末便开始了漫长的下跌,直至2012年12月4日,触及585点的最低位,方才开始探底回升。而作为跟踪创业板指的ETF,自然也跟随着指数经历了漫长的下跌。